台灣加速邁入超高齡社會,但平均壽險保額卻仍偏低。

為了解決國人保障與退休的兩大需求,多家壽險業者2022年陸續推出利變型終身壽險保單,強調強化壽險保障的同時,透過每年增值回饋分享金可創造穩定現金流,同時解決保障與退休兩大難題。

根據國家發展委員會統計資料顯示,國內老年人口年齡結構快速高齡化,若依國際衡量標準65歲以上人口占總人口比率達20%稱為超高齡社會來看,我國將於2025年邁入超高齡社會。

另外,內政部8月最新公布的「110年簡易生命表」,國人平均壽命為80.86歲,其中男性77.67歲、女性84.25歲,與108年同為歷年次高。與聯合國公布2019年全球平均壽命相比,我國男、女平均壽命分別高於全球平均水準7.5歲、9.3歲。在在顯示國人必須正視日趨增長的老年生活規劃。

不過,根據壽險公會統計,國人壽險平均保額雖持續增加,近三年來從128萬元增加至2021年的136萬元。

國人的平均死亡保險給付仍偏低,重視家庭壽險保障的台新人壽就推出利率變動型美元終身壽險,透過一次繳費保障終身的特性,民眾可透過該保單規劃壽險保障同時做好資產多元配置;每年有機會享有的增值回饋分享金,自第七保單年度起可以選擇現金給付方式當作固定的現金流,同時兼顧保障與退休的需求。

壽險業陸續推出的利率變動型終身壽險保單,也是兼顧民眾強化退休金準備的需求。

元大人壽表示,根據國家發展委員會「中華民國人口推估(2020至2070年)」資料指出,我國已於1993年成為高齡化社會,2018年轉為高齡社會,人口老化速度在亞洲排名第三、僅次於日本和韓國,推估將於2025年邁入超高齡社會。

隨著平均餘命的延長,需要準備更多的退休金、醫療費,甚至是排擠到傳承規劃的資金,建議可透過多重功能保險超前部署做好資產增值與傳承規劃,並且兼具高齡化疾病保障。

壽險業者表示,美元利率變動型終身壽險保單,除了配置美元分散風險、達到資產傳承需求外,多有增值回饋分享金的機制,民眾可以透過這機制創造穩定的現金流來提高退休生活品質,同時也有基本的壽險保障額度,可以強化國人偏低的壽險保額。

工商時報,陳欣文

https://www.chinatimes.com/newspapers/20220911000128-260205?chdtv

提要

具財富累積效果、保費相對便宜 業者建議首選利變商品 視年齡選擇保障型或理財型

美國聯準會7月再度升息3碼,今年累計已升9碼,隨著升息趨勢明朗,市場不確定縮小,預期美元保單仍是今年下半年市場銷售主流商品之一。壽險業者指出,中長期來看,美元兌新台幣匯率仍在相對低點,現在買美元保單也是相對較佳時機點,且美元相對台幣保單有較佳的財富累積效果。

富邦人壽點出,目前投保美元保單具有三大優勢,一、美元為強勢貨幣,多數民眾都有美元資產,美元保單直接以美元收付,未來不論留學或移民,可省去匯兌風險;二、美元保單預定利率高於台幣保單,保費相對便宜具有優勢,若以相同的保費來看,美元保單可獲得較高保障;三、美國升息趨勢下,市場看好美元後市,利率變動型壽險透過保險公司每月宣告利率,可靈活反應市場利率,有機會享有「增值回饋分享金」,讓保障再升級,受惠升息利多,有效對抗通膨。

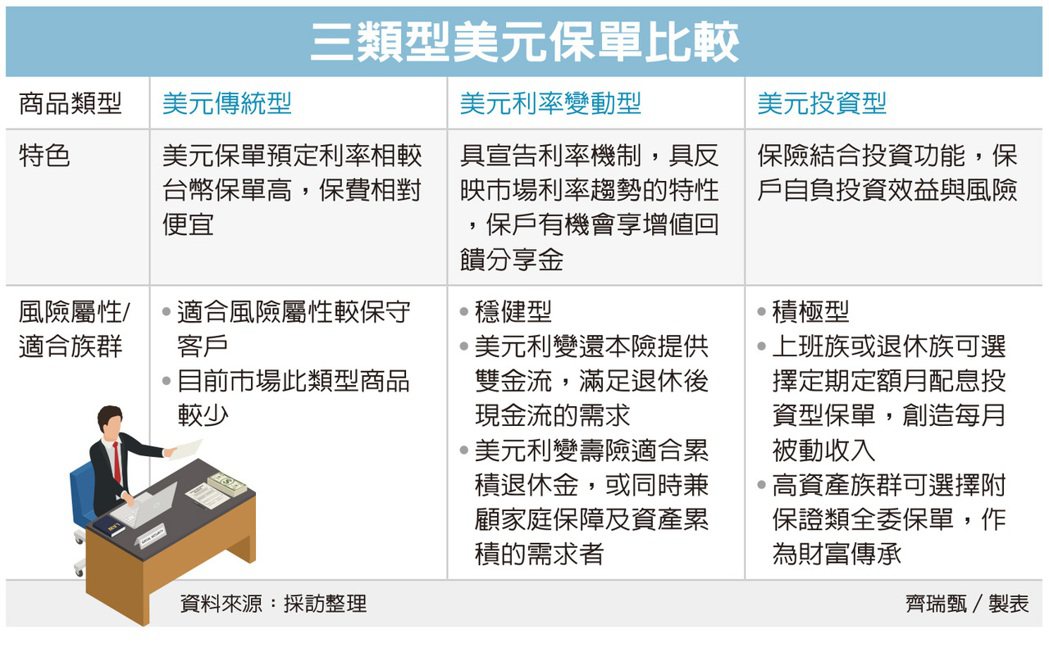

美元保單商品挑選上,國泰人壽建議,民眾的保險理財規劃,可首選具有宣告利率機制的「美元利變型商品」,依照商品型態的不同,不僅具備穩定累積資產、退休規劃的理財功能,更可兼顧身故保障。由於利變型商品具有增值回饋分享金的機制讓保障增值,保險金分期定期給付設計,將身故保險金以類似信託方式,事先約定身故保險金分期定期給付予指定受益人,一張保單同時達成資產穩定配置、壽險保障及信託傳承的需求。

新光人壽表示,美元利變商品分為保障型與理財型,對於小資族或為家庭打拚的中壯年族群可選擇保障型,有利轉嫁風險為家庭撐起保護傘,長時間累積資產可圓夢,做為買房基金或小孩的教育基金;對於樂齡族群或屆退族群來看可選擇理財型,更快累積保單價值,資產穩健增值作為退休準備金或將身故保險金留愛家人。

台灣人壽分析,美元目前仍是國際主流、強勢貨幣,匯率相對穩定,且聯準會持續升息,更加鞏固美元的強勢貨幣地位,因此在個人資產配置中,可將美元列為選項之一。台壽建議,在市場利率持續向上環境中,若民眾有美元資產配置及壽險保障需求,美元利率變動型終身壽險也不失為民眾的一個好選擇。

此外中長期來看,美元兌新台幣匯率仍在相對低點,現在買美元保單也是相對好的時機點,且美元相對台幣保單有較佳的財富累積效果;若以繳費方式來看,除了選擇單筆投入,建議民眾部分資金也可投入分期繳費的美元保單,來平均分散匯率風險。

https://money.udn.com/money/story/122377/6604781

提要

金管會劃紅線 不得推薦境內結構型、外國有價證券、高風險基金及電銷信貸 查獲違規加重懲處

金管會近期陸續同意備查銀行、證券、保險、期貨業對高齡客戶提供金融服務等自律規範,其中對高齡客戶禁止主動推薦四大高風險商品,包括境內結構型商品、外國有價證券、高風險基金商品及銀行業也禁止主動電話行銷信用貸款。

一旦有不當招攬,金管會將加重懲處,如日前保險業對高齡者不當招攬核保,就遭金管會加重一倍罰鍰。

另外,針對70歲以上客戶做期貨交易,該客戶得曾在證券和期貨交易滿十筆、近一年固定收入滿60萬元或財力證明5,000萬元者,若收入不足只能接受平倉委託及新增選擇權買方。

保險業則規定,對65歲以上客戶銷售投資型保單、或是對70歲以上銷售有解約金的傳統型保單,銷售過程都須以錄音或錄影方式保留紀錄,並從招攬及核保面強化充分了解客戶、商品面強化適合度及強化投資型商品資訊揭露。

為防堵金融高齡剝削,金管會從金融商品銷售、友善對待高齡客戶、友善爭議處理及防範金融詐騙等四大面向著手,藉此強化高齡者的消費權益保護。

一、金融商品銷售服務保護措施,包括不主動推薦高風險商品、了解評估客戶需求及錄音或錄影留存紀錄。

所謂禁止推薦「高風險商品」,包括銀行與券商都禁止推薦外國有價證券,銀行端還包括禁境內結構型商品、電銷信貸,投信顧業者則禁推高風險的基金商品。

關於結構型商品,就算客戶主動詢問資訊,銀行端也需留存相關書面證明,交易前也需由主管複審。

至於何謂「高風險的基金商品」?官員說,只要是超過客戶投資風險屬性者就是屬高風險商品。

依投信顧公會對高齡客戶自律規範,對65歲以上明顯弱勢投資者,禁主動介紹高風險基金商品,並須檢視客戶身分、財務背景、所得與資金來源、風險偏好、過往投資經驗、投資目的等填寫完整性,及評估結果與該內容是否有矛盾。

二、友善對待高齡客戶,包括瞭解、關懷、評估高齡者需求,對高齡者權益保障,員工對高齡者做教育訓練,及如銀行業需建立高齡者申訴資料庫並定期審視申訴處理狀況。

三、爭議處理,高齡者可直接致電金管會1998或評議中心專線0800-789885以語音方式提出申訴;高齡者申請評議時,評議中心均逐案指派專責調處及評議人員,對爭議相關法律問題也會以高齡者易懂方式做解說。

四、防範金融詐欺,包括落實臨櫃關懷、提醒注意金融交易安全、配合警政署推動「疑涉詐欺境外金融帳戶預警機制」等。

https://money.udn.com/money/story/5613/6604914?from=edn_finance_index